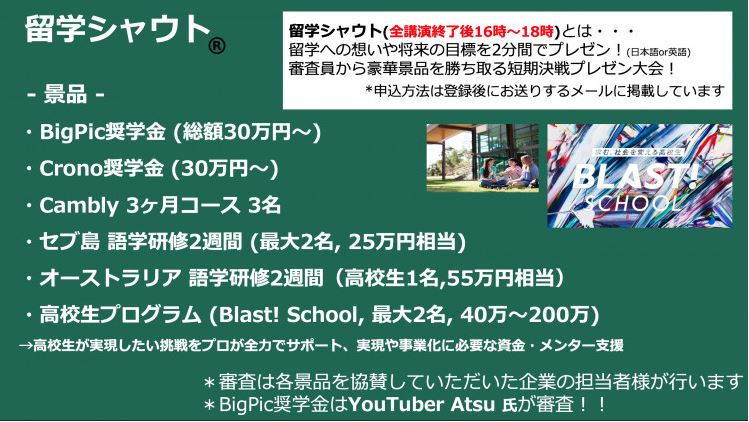

三菱UFJがフィンテックに本気出す

三菱UFJフィナンシャル・グループは6日、デジタル技術を使った新しいサービスづくりを担う子会社の開所式を都内で開いた。上原高志・最高経営責任者(CEO)はATMを店舗から切り離して銀行間でシェアする構想を披露。「銀行に行く時代から銀行が来る時代になる」と述べ、固定観念にとらわれない発想のサービス開発を目指す考えを示した。

新会社「ジャパン・デジタル・デザイン(JDD)」は三菱UFJの全額出資子会社。制約のある銀行組織から切り離すことで、人材採用の自由度を高めたり、迅速に外部との連携を進めたりするのが狙いだ。三菱UFJの平野信行社長は「ニーズをとらえ、プロトタイプ(原型)をつくり、顧客から反応を得るサイクルを素早く回していく」と指摘。同社を外部と連携したサービス開発の軸に据える考えを強調した。

2017/11/07 日本経済新聞 朝刊 9ページ

フィンテックの進化により、今までは銀行しかできなかった預金・融資・為替の「3大業務」が奪われる可能性があると言われています。

そこで三菱UFJ銀行は、FinTech 技術開発・販売などの目的とした子会社「 Japan Digital Design(ジャパン・デジタル・デザイン)」を設立しました。

これまでは三菱UFJグループの中の「イノベーション・ラボ」という組織が開発に力を入れていました。しかし、これによって外部のエンジニアを採用したり、地方銀行と業務提携したりすることで、グループ外からも人材を獲得しました。

32もの地方銀行と提携し、資本金が30億円と他のフィンテックベンチャーに比べて大きいため、本気やん!?と話題になっています。

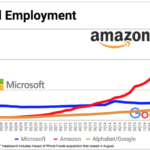

どの銀行も人件費削減に躍起になっています。

シティバンクは「欧米の銀行員の3割がスタートアップに職を奪われる」バンク・オブ・アメリカは「金融関連産業は20年以内にロボット化され、2500万人が失業する」と外資も同じですね。

というわけで、今回はどのような銀行の業務がフィンテックによって奪われるのかを解説していきたいと思います。

どんな銀行の業務がスタートアップによって奪われるのか

特に人員削減が予想される業務を4つ取り上げたいと思います!

①預金・振り込みなどの窓口行務

②融資・外為業務

➂証券業務

④信託業務

預金・振り込みなどの窓口行務

お年玉を一旦自分の口座に預金したり、サークルの幹事長に合宿費を振り込んだり。これらはすでにATMを利用したりやスマホでインターネットから行う人(ネットバンキング)が多いのではないでしょうか。

現状は高齢者を中心に、窓口に赴く利用者も少なくないそうで、一部の手続きもまだ窓口で行われていますね。

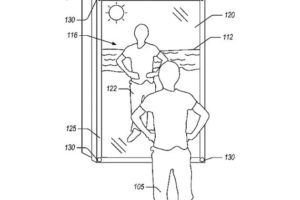

しかし、AIによってほぼすべての窓口業務はなくなっていくといわれています。

今でもソフトバンクのロボット「ペッパー」が採用されています。(ちなみにペッパーくんの成長のすさまじさに関してはこちらのけん玉動画をご覧ください)

店頭のIT化が進むと、窓口業務にかかわる人員はせいぜい店舗あたり2人になるそうです。余った人は富裕層向けのコンサルティングなど、人間にしか出来ない業務にまわります。

逆に言えば、窓口の単純な業務しかできない銀行員は不要になってしまうらしい、、

融資・外為業務

はい、まず融資と外為業務についてです。

◯融資..お金を貸すことですね。将来返すという信頼のもとで成り立ちます。ローンのほうが馴染みがあるかもしれません。 ◯外為業務…これは聞き慣れない人も多いのでは?「がいため」と呼ばれますが、正式には外国為替(がいこくかわせ)のことです。自国の通貨と外国の通貨を交換することが含まれる取引ですね。両替や送金をはじめ、様々な業務があります。

じゃあなんでなくなるのかという話ですね。まず融資について。

ローンの契約を結ぶときには、与信枠というものを設定します。信頼を与えるという言葉通り、お前は、将来お金を返せるのか?っていう話ですね。

与信とは融資可能な金額のことで、これが大きい人ほどたくさんお金を借りれます。

この与信枠は、金融機関側が審査をして決定します。銀行はお金を貸した分だけ利息で儲かるので貸したいけど、でも返ってこなかったら損しちゃうからギリギリを攻める審査ですね笑

その際に、しっかりと財務分析を行い、活かせている銀行員は多くないらしいです。融資先がメーカーであれば特有の原価計算を知らなければいけないし、為替要因、時価会計などという難しいのも複雑にからんでくるんだとか。

このように人間の判断には限界があるため、どうしても事業性を見るより不動産などの担保に依存しがちになってしまうと言われています。(返せなかったらこの土地もらうからな!みたいな。土地あるなら安心。貸しちゃおうみたいな。)

一方、AIを使えば財務状況の分析や変動要因の予測を的確に行えます。なんなら自動で仕訳してくれるAIを搭載するクラウド会計ソフトを通じて、銀行は債務者の財務状況をリアルタイムで把握できるようになりました。

これにより、債務者の与信管理は格段に効率化されます。クラウド会計ソフトは資金繰りのシミュレーションやリスク分析も行ってくれるので、将来予測にも役立ちます。優秀すぎ笑

この先クラウド会計ソフト導入の動きが進めば、銀行の融資業務は効率化され、法人営業担当者の数は大幅に絞られます。

外為業務も機械へ置き換わっていきます。外貨の両替や偽札のチェック、本人確認、輸出入に関連する事務などはAIを搭載した機械が学習していきます。

2016年から、みんな何故か名前は知ってるAI型コンピュータ「ワトソン」を使う業務効率化で、まず手をつけたのが外国為替業務でした。

この取り組みでは将来的にコールセンターや融資の判断まで対象を広げていくといといわれています。

今後、外為業務で人間が必要なものは、デジタルインフラの整備が遅れている新興国とのやり取りぐらいになるといわれています。

証券業務

株などの売買をする人たちですね。

ディーラーやトレーダーは、市場の動きを見て、数値の変化を予測します。

しかし、最近ではアルゴリズム取引(コンピュータシステムが株価や出来高などに応じ、自動的に株式売買注文のタイミングや数量を決めて注文を繰り返す取引)を利用する機会が増えました。人間より速いスピードで取引が進むので、判断の遅れがないAIの役割は大きくなっています。

さらに金融機関が独自のノウハウをプログラムに盛り込んでいます。そのため銀行や証券会社は、ディーラーやトレーダーを使う必要がなくなってきています。

あの就活エリートの象徴ゴールドマン・サックスでさえも、本社では2000年に600人いたトレーダーが今やわずか2人になり、従業員の3分の1がコンピューターエンジニアだそうです。

信託業務

信じて託すという言葉通り、お客さんの財産をあずかって、運用したりして収益をあげることです。

金銭から株から特許権などの知的財産権まで、それはもう広く扱っています。

ただ事務管理の部分を中心にAIで補える部分が多く、タブレット端末一台で瞬時に情報提供できるようになると言われています。

ブロックチェーンの威力

最後に、銀行員の仕事を奪うのはAIだけではありません。ブロックチェーンという技術も、銀行員の働き方を大きく変える可能性があります。

システムの管理費用が大幅に削減され、バックオフィス業務全般が簡素化されます。

さらに仮想通貨のように、ブロックチェーンで決済機能が作れます。海外送金手数料が大幅に下がるため、資金決済や手形・小切手交換業務の電子化が進んで、多くの部分は不要になると言われています。

最後に

このような業務は、スタートアップによって銀行から奪われていく可能性があるといわれています。

AIとブロックチェーンという革新的技術の台頭によって、銀行をはじめあらゆる金融機関はビジネスのあり方を大幅に見直さなければならなくなりました。

皆さんも銀行を利用する際は、スタートアップを利用したほうがお得かもしれませんよ。

関連記事はこちら

コメントを残す